کپی تریدینگ چیست؟

کپی تریدینگ (Copy Trading) راهی برای انجام معاملات به صورت خودکار با کپی کردن معاملات سایر معاملهگران است. اغلب افراد مبتدی که هنوز با نحوه ترید کردن آشنایی ندارند، از کپی تریدینگ استفاده میکنند.

کپی تریدینگ شکلی از مدیریت پرتفوی (مدیریت سبد سرمایهگذاری) است. در کپی تریدینگ هدف پیدا کردن سرمایهگذارانی است که سابقه خوبی دارند و شما میخواهید از آنها الگوبرداری کنید.

قبل از اینکه به تحلیل کپی تریدینگ بپردازیم، باید طرفینی که در این پروسه مشارکت دارند را بشناسیم.

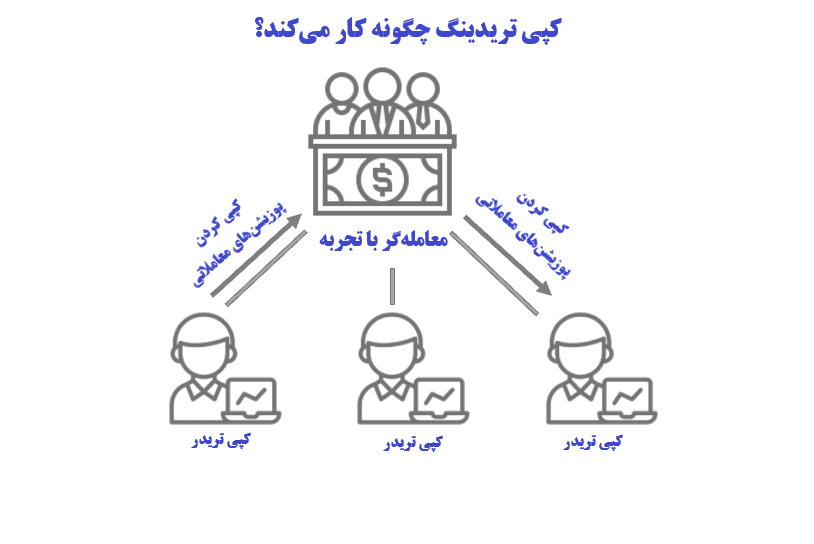

ارائه دهنده (Provider)، همچنین به عنوان ارائهدهنده سیگنال یا معاملهگر کپیشده نیز شناخته میشود. ارائه دهنده، معاملهگری است که الگوهای معاملاتی او توسط دیگران کپی میشوند.

کپی کننده (Copier)، اغلب به عنوان یک مشترک (subscriber) یا دنبال کننده (follower) شناخته میشود. او شخصی است که یک معاملهگر دیگر را دنبال میکند و معاملات او را کپی میکند.

هدف این شخص داشتن موقعیتهای معاملاتی مشابه ارائه دهنده است. کپی تریدینگ برای معاملهگران تازهکاری که زمان کافی برای ایجاد استراتژیهای معاملاتی شخصی یا انجام تحقیقات و تحلیلهای گسترده ندارند، بسیار ارزشمند است. در کپی تریدینگ، شخص صرفاً تبدیل به یک دستگاه کپی میشود که رفتار معاملاتی معاملهگرهای با تجربه را کپی میکند.

به عبارت سادهتر، هدف از کپی تریدینگ کشف معاملهگرهای موفقی است که سابقه معاملاتی موثق و معتبری دارند. هنگام انجام این پروسه، معاملهگران معاملات این ارائه دهندگان را کپی میکنند.

کپی تریدینگ چیزی مشابه معاملات آینهای است که به فرد این امکان را میدهد تا تکنیکهای معاملاتی یک سرمایهگذار را کپی کند.

پس از انتشار کپی تریدینگ در سال 2005، در ابتدا معاملهگران اجازه داشتند استراتژیهای معاملاتی الگوریتمی خاصی را که به وسیله معاملات خودکار طراحی شده بودند، کپی کنند. طراحان، تاریخچه معاملات خود را به اشتراک میگذاشتند که به دیگران اجازه میداد فرآیند معاملاتی آنها را شبیهسازی کنند.

بروکرهای پیشنهادی

این وضعیت منجر به ایجاد شبکههای سوشیال تریدینگ (معاملهگری اجتماعی) شد.

کپی تریدینگ در فارکس

معاملهگرهایی که موقعیت معاملاتی آنها کپی میشود معمولاً باتجربه هستند و سالها در این زمینه علم کسب کردهاند. بنابراین، یک معاملهگر میتواند میزانی را که تمایل به سرمایهگذاری دارد، انتخاب کند. با این حال، توصیه میشود که نوعی از ارزیابی توسط معاملهگر صورت بگیرد، زیرا حتی زمانی که یک شخص معاملات یک شخص دیگر را کپی میکند، سرمایه او همچنان در معرض ریسک قرار دارد. معاملهگران باید به خاطر داشته باشند که نتایج قبلی، تضمینی برای کسب سود در آینده نیستند.

کپی تریدینگ زیر مجموعهای از سوشیال تریدینگ است. همانطور که از نام آن پیداست، کپی تریدینگ در فارکس فرآیندی است که در آن یک معاملهگر، معاملات انجام شده توسط یک معاملهگر دیگر را کپی میکند.

معاملهگر کپی شده، یا یک کارمزد ثابت از کسانی که او را دنبال میکنند دریافت میکند و یا درصدی از سود حسابهای کپی کننده.

در ابتدا کپی تریدینگ به صورت دستی انجام میشد. معاملهگرهای کپی کننده سیگنالهایی را از ارائه دهنده سیگنال دریافت میکردند و به صورت دستی همان معاملاتی را که معاملهگر ارائه دهنده باز میکردند، آنها نیز همان را انجام میدادند. امروزه، هنگامی که در مورد کپی تریدینگ صحبت میشود، اغلب منظور یک فرآیند کاملاً خودکار است، فرآیندی که در آن معاملهگرهای کپی کننده کورکورانه سایر معاملهگرها را دنبال میکنند و حرکات آنها را تقلید میکنند؛ یعنی باز کردن موقعیتهای معاملاتی، تعیین حد ضرر (Stop Loss) و حد سود (Take Profit) و بستن موقعیتهای معاملاتی.

کپی تریدینگ در فارکس مخصوصاً برای معاملهگران بیتجربه جذاب است، زیرا نیازی به دانش و مهارت در بازارهای مالی ندارد. کپی تریدینگ معمولاً به زمان و تلاش بسیار کمی نیاز دارد در نتیجه میتواند به عنوان نوعی درآمد منفعل در کنار درآمد حاصله از معاملات معمولی استفاده شود.

تاریخچه کپی تریدینگ

تاریخچه کپی تریدینگ نسبتاً جدید است. میتوان آن را به دهه 90 میلادی بازگرداند، زمانی که برخی از معاملهگرها خبرنامههایی را برای دنبالکنندگان خود ارسال میکردند و استراتژیها و معاملات خود را در آن شرح میدادند. با ظهور اینترنت در دهه 2000، اتاقهای معاملات مجازی و اتاقهای گفتگو به مکانی تبدیل شدند که معاملهگرها میتوانستند در مورد برنامهها و مقاصد خود بحث کنند. یک معاملهگر حرفهای میتوانست سفارش خود را اعلام کند و دیگران نیز در صورت تمایل میتوانستند از او الگو بگیرند.

در اواسط تا اواخر دهه 2000، ظهور معاملات خودکار (یا الگوریتمی) منجر به ظهور معاملات آینهای و کپی تریدینگ شد، البته در ابتدا تمرکز بر معاملات آینهای بود. شرکت Tradency یکی از اولین شرکتهایی بود که در سال 2005 یک سیستم معاملاتی خودکار به نام معاملات آینهای را معرفی کرد. با استفاده از این سیستم، معاملهگرها میتوانستند استراتژیهای خود را با سوابقی که نشاندهنده عملکرد استراتژی آنها بود، ارسال کنند و معاملهگرهای دیگر میتوانستند تمام معاملات انجام شده از آن استراتژی را در حسابهای خود تکرار کنند.

بعدها، شرکتهای دیگر چند قدم فراتر رفتند و این امکان را فراهم کردند که بدون نیاز به ارسال استراتژی، حساب یک معاملهگر مستقیماً به حساب یک معاملهگر دیگر متصل شود. این قابلیت به معاملهگرها اجازه میداد تا معاملات دیگر معاملهگرها را به صورت کاملاً خودکار کپی کنند.

در دهه 2010، محبوبیت کپی تریدینگ در حال افزایش بود و تعداد زیادی از بروکرهای فارکس شروع به ارائه چنین خدماتی کردند. اما پیامدهای ناشی از بحران مالی سال 2008 و افزایش تعداد کلاهبرداران، قانونگذاران را بر آن داشت تا بازارها را تحت کنترل درآورند. تشدید مقررات در نتیجه باعث شد بسیاری از بروکرها خدمات کپی تریدینگ خود را تعطیل کنند. نکته مثبت این اتفاق این بود که ارائه دهندگان کپی تریدینگ باقیمانده که ثبت شده توسط حداقل یکی از رگولاتورهای اصلی بودند، حالا قابل اعتمادتر به نظر میرسیدند.

نحوه باز کردن یک حساب معاملاتی کپی

هنگامی که صحبت از افتتاح یک حساب معاملاتی برای کپی تریدینگ میشود، باید یک حساب معاملاتی واقعی (Real) در یک پلتفرم معاملاتی آنلاین قابل اعتماد و رگوله شده باز کنید. مطمئن شوید که بروکر مورد نظر شما از سیاست حفظ حریم خصوصی پیروی میکند، زیرا این امر تعیین کننده سطح ایمنی ارائه شده به دادههای مالی و شخصی شما است.

معاملهگرها قبل از کپی کردن معاملات معاملهگرهای حرفهای، باید حساب معاملاتی خود را شارژ کنند. براساس پلتفرم معاملاتی آنلاین، متصل کردن سیستم کپی تریدینگ به حساب کاربری واقعی اغلب پس از دریافت اطلاعات ورود به حساب امکانپذیر است. اکثر بروکرهایی که خدمات کپی تریدینگ را ارائه میدهند، دستورالعملهایی را در مورد نحوه انجام این کار به مشتریان خود ارائه میکنند.

معامله کپی تریدینگ چگونه کار میکند؟

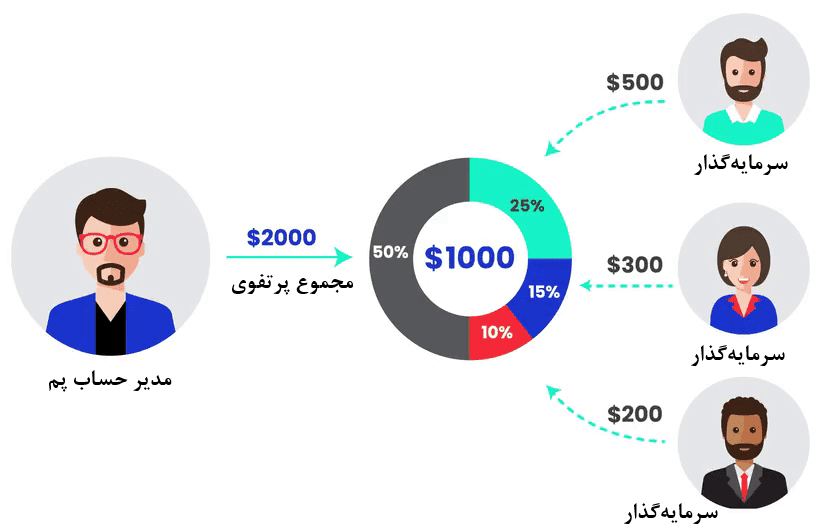

کپی تریدینگ به معاملهگران اجازه میدهد تا بخشی از پرتفوی خود را به پرتفوی دیگران متصل کنند، به صورتی که هرگونه اقدامات آتی و باز کردن معاملات به طور خودکار در حسابهای آنها کپی میشود. کپی کنندگان باید مقداری را که میخواهند به سرمایهگذاری اختصاص دهند، تعیین کنند و میتوانند براساس عملکرد ارائه دهنده در گذشته و حال حاضر، این مقدار را کم و زیاد کنند.

به یاد داشته باشید که برخی از بروکرها به معاملهگرها اجازه میدهند وجوه سرمایهگذاری خود را مدیریت کنند و برخی دیگر از بروکرها بر اساس یک سیستم ثابت کار میکنند. یک سیستم ثابت محدودیتهایی دارد. پس از باز کردن حساب، حالا باید به دنبال ارائه دهندگان موفق بگردید و آنها را دنبال کنید. اکثر بروکرها یک صفحه رتبهبندی جامع در وبسایت خود ارائه میدهند که سابقه معاملاتی ارائه دهنده را براساس موفقیت آنها در یک دوره زمانی مشخص رتبهبندی میکند.

صفحه رتبهبندی شامل جزئیات عملکرد در گذشته، گزینههای معاملاتی، حالتهای معاملاتی، آمار معاملات و سایر اطلاعات ارزشمندی میشود که بر تصمیمات معاملاتی فرد تأثیر میگذارد. دنبال کنندگان میتوانند تاریخچه کل سرمایهگذاری ارائه دهندگان را برای مشاهده سایز معاملات، تکنیک سرمایهگذاری، معاملات بازنده، معاملات سودآور و موفقیت عمومی آنها رتبهبندی کنند.

سوشال تریدینگ، معاملات آینهای و کپی تریدینگ: تفاوت آنها در چیست؟

کپی تریدینگ اغلب به عنوان شاخهای از سوشال تریدینگ در نظر گرفته میشود. با این وجود، گاهی اوقات کپی تریدینگ، معاملات آینهای و سوشال تریدینگ به جای یکدیگر استفاده میشوند. در فهرست زیر میتوانید متداولترین معنای این اصطلاحات را مطالعه کنید:

در سوشال تریدینگ (Social Trading) معاملهگران ایدهها و برنامههای خود را از طریق رسانههای اجتماعی، انجمنها و ابزارهای دیگر به اشتراک میگذارند. معاملات خودکار در سوشال تریدینگ جایی ندارند. هر معاملهگر باید خودش تصمیم بگیرد که از چه استراتژی استفاده کند و یا استراتژی خود را بر اساس ایدههای به اشتراک گذاشته شده توسط سایر معاملهگرها طراحی کند. از بین سه مورد بالا، سوشال تریدینگ زمانبرترین و پرکارترین نوع ترید کردن است. در ضمن معاملهگر باید نسبتاً به ترید کردن مسلط باشد، بنابراین سوشال تریدینگ برای معاملهگرهای با تجربه مناسبتر است. با این وجود، معاملهگرهای مبتدی همچنین میتوانند از یادگیری از همتایان ماهرتر خود بهرهمند شوند.

با اینکه سوشال تریدیتگ نسبت به دو مورد دیگر زمان و تلاش بیشتری را میطلبد، اما مزیت آن این است که به شخص این امکان را میدهد تا نحوه ترید کردن را یاد بگیرد و بازارها را بهتر درک کند. همچنین به معاملهگر آزادی کامل میدهد تا استراتژیها و سبکهای معاملاتی مختلف را با یکدیگر ترکیب کند و مطابقت دهد و او را اجبار نمیکند که کورکورانه از سایر معاملهگرها و استراتژیهایشان پیروی کند.

معاملات آینهای (mirror trading) به معنای تقلید از استراتژی معاملهگرهای دیگر است. معاملهگرانی که از معاملات آینهای استفاده میکنند، به جای دنبال کردن یک معاملهگر خاص، یک استراتژی خاص را تقلید میکنند که میتواند توسط چندین معاملهگر ایجاد و استفاده شود. معاملات آینهای را میتوان با انجام معاملات به صورت دستی، مطابق با استراتژی انتخاب شده انجام داد، یا اینکه میتوان آن را با استفاده از رباتها و اکسپرت ادوایزرها به صورت خودکار درآورد. در معاملات آینهای معمولاً نیاز به صرف زمان و تلاش کمتری نسبت به سوشال تریدینگ است، به خصوص اگر معاملات به صورت خودکار انجام شوند.

یکی دیگر از مزیتهای این روش این است که استراتژیهای مبتنی بر تحلیل تکنیکال را میتوان برای داراییهای مختلف استفاده کرد. معاملات آینهای نسبت به سوشیال تریدینگ انعطافپذیری کمتری را ارائه میدهد، زیرا از شما انتظار میرود که یک استراتژی خاص را کورکورانه دنبال کنید. تنها انتخابی که دارید این است که از چه استراتژی استفاده میکنید و اگر آن را دوست ندارید، چه زمانی استفاده از آن را متوقف کنید.

کپی تریدینگ فرآیند کپی کردن معاملات یک معاملهگر دیگر است. به جای تقلید از یک استراتژی، هر کاری را که معاملهگر منتخب انجام میدهد، کپی میکنید. کپی کردن را میتوان به صورت دستی با انجام معاملات مشابه با معاملهگر منتخب انجام داد. اما امروزه ارائهدهندگان مدرن خدمات کپی تریدینگ، امکان خودکارسازی کامل فرآیند کپی کردن را فراهم میکنند.

در این حالت، شما تنها کافی است یک یا چند معاملهگر را دنبال کنید و چند درصد از سرمایه حساب خود را به آن معاملهگر اختصاص دهید. پس از آن، کپی تریدینگ فرآیندی کاملاً منفعل است. مزیت آشکار کپی تریدینگ این است که وقت شما را برای انجام فعالیتهای دیگر آزاد میسازد و به شما این امکان را میدهد تا از تخصص معاملهگران ماهرتر بهرهمند شوید. اما در این سیستم احتمال یادگیری محدود است و دیگر آزادی عمل در انجام معاملات نخواهید داشت. اگرچه برخی از پلتفرمها به شما اجازه میدهند پارامترهای ریسک را شخصاً تنظیم کنید و یا حتی انتخاب کنید که کدام معاملات را انجام دهید.

مزایا و معایب کپی تریدینگ

کپی تریدینگ میتواند مزایای قابل توجهی برای معاملهگران، به ویژه افراد بیتجربهای داشته باشد که به تازگی حرفه معاملهگری خود را شروع کردهاند و یا میخواهند بدون اینکه آن را به شغل تمام وقت خود تبدیل کنند، به معاملهگری مشغول شوند. (معاملهگران با تجربهتر نیز میتوانند از کپی تریدینگ بهره ببرند)

در عین حال کپی تریدینگ معایب و ریسکهایی نیز دارد که باید از آنها آگاه باشید. برای محدود کردن ریسک، باید به پرتفوی خود تنوع ببخشید (به قول معروف همه تخممرغهای خود را در یک سبد قرار ندهید)، مقدار وجوهی را که به هر معاملهگر خاص تخصیص میدهید محدود کنید و پارامترهای ریسک را بر اساس سلیقه خود در پلتفرم معاملاتی کپی تریدینگ (اگر این قابلیت را داشته باشید) تنظیم کنید. قبل از تصمیمگیری در مورد استفاده از کپی تریدینگ، باید به دقت مزایا و معایب آن را در نظر بگیرید.

مزایای کپی تریدینگ

- باعث صرفهجویی در زمان، انرژی و تلاش معاملهگران میشود

- هنگامی که معاملهگران خیلی مشغله دارند و نمیتوانند زمان لازم را برای انجام تجزیه و تحلیل اختصاص دهند، با کپی تریدینگ آنها همچنان میتوانند در بازار حضور داشته باشند.

- برای مبتدیان ایدهآل است

- معاملهگران به افراد دیگری دسترسی دارند که تجزیه و تحلیل لازم را برای آنها انجام میدهند؛ به این معنی که میتوانند بلافاصله معامله کنند. کپی تریدینگ نیازی به دانش قبلی در مورد معاملهگری ندارد و این امر آن را به یک گزینه عالی برای معاملهگران تازهکار تبدیل میکند.

- میتوانید به تخصص یک معاملهگر دیگر دسترسی داشته باشید

- کپی تریدینگ به شما این امکان را میدهد تا از تخصص و دانش شخصی که در بازار تجربه بیشتری نسبت به شما دارد بهرهمند شوید.

- گزینهای عالی برای تنوع بخشیدن به پرتفو است

- میتوانید معاملات بر روی طیف وسیعی از داراییها را از جمله ارزها، کامودیتیها، شاخصها، سهام شرکتها و غیره کپی کنید.

- احساسات در معاملات شما جایی ندارند

- زمانی که پول خود را در معرض ریسک قرار میدهید، جلوی احساسات خود را گرفتن تبدیل به کار خیلی سختی میشود. احساسات میتوانند منجر به انجام معاملات غیرمنطقی و غیربهینه شوند. کپی تریدینگ این مشکل را برطرف میکند، زیرا معاملات خودکار جلوی تأثیر احساسات بر نتایج را میگیرند.

- ارائه دهندگان سیگنال میتوانند از معاملات پول بیشتری کسب کنند

- معاملهگران حرفهای میتوانند نقش یک ارائه دهنده سیگنال را ایفا کنند و از کپی تریدینگ سود ببرند. با اجازه دادن به معاملهگران دیگر برای کپی کردن معاملاتشان، آنها میتوانند سود خود را چند برابر کنند.

- شما همچنان میتوانید شرایط را تا حدودی تحت کنترل خود داشته باشید

- در کپی تریدینگ میتوان به چندین ابزار مدیریت ریسک دسترسی داشت. کپی کنندگان میتوانند از طیف وسیعی از روشهای کپی کردن برای تنظیم سطوح حد ضرر و حد سود معاملات استفاده کنند.

معایب کپی تریدینگ

- ریسک کپی کردن از معاملهگران بیتجربه، میتواند بسیار شدید باشد

- اگر استراتژی ارائه دهنده شکست بخورد، حساب کپی کننده نیز ضرر خواهد کرد.

- معاملهگران پس از شروع به کپی کردن معاملات، دیگر کنترلی بر معاملات خود نخواهند داشت

- آنها مجبور هستند به طور کامل به دانش و تحلیل ارائه دهنده اعتماد کنند. در کپی تریدینگ (مخصوصاً اگر به صورت خودکار باشد)، شما مجبورید کورکورانه دیگر معاملهگران را دنبال کنید، در نتیجه کنترلی بر سرمایه خود نخواهید داشت.

- پتانسیل یادگیری در کپی تریدینگ محدود است

- شما میتوانید با تماشای نحوه عملکرد معاملهگران با تجربهتر درسهایی از آنها بیاموزید، اما پتانسیل یادگیری نسبتاً محدود خواهد بود. اگر از قبل با بازارهای مالی آشنایی نداشته باشید، تشخیص اینکه چرا معاملهگری که از آن کپی میکنید اینگونه معامله میکند و چرا معاملاتش منجر به سود یا ضرر میشود، کار بسیار دشواری خواهد بود. وقتی صحبت از یاد گرفتن معاملهگری میشود، هیچ چیز جای تجربه شخصی را نمیگیرد و متاسفانه کپی تریدینگ اجازه چنین چیزی را نمیدهد.

- هیچ تضمینی وجود ندارد

- پیشبینی بازارها کار دشواری است و معاملهگری که دیروز همه معاملاتش منجر به سود شده بود، ممکن است فردا همه معاملاتش ضررده باشد. به یاد داشته باشید که عملکرد گذشته بیانگر عملکرد آینده نیست.

- ریسک نقدینگی وجود دارد

- گاهی اوقات، معامله شما نمیتواند در همان قیمتی که معامله کپی شده صورت میگیرد، باز شود و یا اینکه اصلاً انجام شود. چنین چیزی ممکن است به دلیل تاخیر بین تراکنش اصلی و تراکنش کپی اتفاق بیفتد. بنابراین توجه داشته باشید که شرایط بازار ممکن است قبل از انجام معامله تغییر کند.

- کپی تریدینگ میتواند برای کپی کننده گران تمام شود

- کپی تریدینگ اغلب گرانتر از معاملات معمولی است. گاهی اوقات ارائه دهندگان سیگنال، هزینه اولیه زیادی دریافت کرده و یا اینکه برای هر معاملهای که شما کپی میکنید، کمیسیون دریافت میکنند. شما همچنین باید از میزان اسپرد در بروکر خود که میتواند بخش زیادی از سود شما را از بین ببرد، آگاه باشید. معمولاً توصیه میشود که معاملهگران فعال را دنبال کنید، اما باید بدانید در صورت دنبال کردن معاملهگری که به طور مکرر معامله باز میکند، باید هزینه گزافی را به عنوان کمیسیون پرداخت کنید.

- سرمایه شما همیشه در معرض ریسک قرار دارد

- معاملات را میتوان کپی کرد، اما در نهایت وجوه سرمایهگذار همیشه در معرض ریسک قرار دارند. هنگام دنبال کردن یک ارائه دهنده درجه یک، ضرر میتواند برای معاملهگر کوچک باشد، اما نه برای کپی کننده، بنابراین ریسکپذیری معاملهگران با هم فرق دارد.

آیا کپی تریدینگ سودآور است؟

اگر بتوانید یک معاملهگر موفق را برای کپی کردن معاملاتش پیدا کنید، آن وقت کپی تریدینگ میتواند منجر به سود بالایی شود. با این حال، بزرگترین ریسکی که یک معاملهگر در هنگام کپی کردن معامله با آن مواجه میشود، ریسک ذاتی بازار است. اگر استراتژی که یک معاملهگر کپی میکند ناموفق باشد، پول خود را از دست خواهد داد. اگر ابزارهایی که تریدرها معامله میکنند با ریسک نقدینگی مواجه شوند، در شرایط پرنوسان بازارها دچار کمبود نقدینگی میشوند. در انتها نیز باید به این نکته اشاره شود که در صورتی که محصولی که آنها معامله میکنند، کاهش یا افزایش شدید قیمت را تجربه کند، معاملهگران میتوانند با ریسکهای سیستماتیک مواجه شوند.

نتیجه گیری

کپی تریدینگ در فارکس یکی از سادهترین راهها برای امتحان کردن معاملهگری است، چراکه تنها شامل کپی کردن اقدامات سایر معاملهگران ماهر میشود. کپی تریدینگ به ویژه مناسب معاملهگران تازهکار است، زیرا به آنها اجازه میدهد بدون دانش قبلی در بازارهای مالی حضور داشته باشند و همچنین از معاملهگران حرفهای چیزهایی را یاد بگیرند. معاملهگران با تجربهتر نیز میتوانند از کپی تریدینگ بهره ببرند. آنها میتوانند اقدامات همتایان خود که دانش و تجربه بیشتری دارند را تماشا کرده و موارد زیادی را یاد بگیرند. اما مانند هر استراتژی دیگری، کپی تریدینگ نیز جنبههای منفی و ریسکهای خاص خود را دارد.

در کپی تریدینگ فارکس شما کنترل پول خود را به کسی که نمیشناسید، واگذار میکنید. همچنین تنها با تماشای معامله کردن دیگران و بدون اینکه خودتان شخصاً معامله کنید، چیز زیادی یاد نخواهید گرفت. در پایان باید گفت، اگر در مورد معاملهگری مصمم هستید، کپی تریدینگ چیزی بیش از یک نقطه شروع نیست. شما باید پس از کسب اطلاعات کافی در مورد بازارها و کسب سرمایه اولیه، خودتان شروع به معاملهگری کنید. در نتیجه، کپی تریدینگ نباید چیزی جز درآمد اضافی در کنار سود حاصله از معاملات خودتان باشد.